RWA 和资产代币化拥有着巨大的潜力,一方面有助于提高效率,缩短结算时间;另一方面代币化将大幅提高资产的流动性,即使在风险控制和投资者保护方面会造成新的困难,众多主流机构依然对其未来的前景抱有浓厚的兴趣。

2024 年 1 月 13 日,世界金融巨头贝莱德 CEO 曾表示:继比特币现货 ETF 后,下一步是股票、债券以及所有金融资产代币化。RWA 和资产代币化如何运作,有什么样的发展,已成为每个业内人士必须有所认知的话题。

白露会客厅今日荐读:BiB Exchange 发布的 RWA 深度报告。从基本原理、市场应用、运作方式、案例解析、监管环境分析和面对的挑战等方面,全面解读和帮助读者认识 RWA。

以下为原文内容,全文略有删减。

背景和原理1.1 从现实中发展背景

据波士顿咨询集团的一份报告,到 2030 年,代币化资产的市场规模预计将达到 16 万亿美元。这将占到 2030 年代末全球 GDP 的 10%,相比 2022 年的 3100 亿美元,增幅显著。这一估计包括链上资产代币化和传统资产的碎片化(交易所交易基金ETFs、房地产投资信托基金)。

考虑到潜在的市场规模,即使捕获该市场的一小部分也将对区块链行业产生巨大影响。即使到了 16 万亿美元,代币化资产仍然只是当前全球总资产价值的一小部分,估计为 900 万亿美元(不到 1.8%,而且没有考虑未来全球总资产价值的增长)。

甚至可认为真正的潜在市场是整个全球资产市场,因为任何可代币化的东西都可在链上表示为 RWAs。最开始的参与人是高盛、西门子、KKR.汉密尔顿等资产上链,中银国际 - 瑞银等机构,通过了 RWA 作为代币化房地产、发票和应收账款形式的抵押品的提案。

1.2 基本原理

RWA 即是链下的现实世界资产(Real World Assets, RWA),通过 Token 化(Tokenization)之后带到链上,作为 DeFi 生态的另一种收益来源。

RWA 的三个步骤:

RWA 流程,也可以说成链下包装;Off-Chain Formalization(链下包装)、Information Bridging(代币化转换或者信息桥接)和 RWA Protocol Demand and Supply(RWA 供需匹配)。

1)链下包装

在链下将资产进行包装使其合规化,以明确资产的价值、资产所有权、资产权益的法律保障等。其中要注意以下几个维度:

价值:资产的经济价值可以用资产在传统金融市场上的公平市场价值、最近的业绩数据、物理状况或任何其他经济指标来表示;

合法性:资产的所有权可以通过契据、抵押、票据或任何其他形式来确定。

法律支持:涉及影响资产所有权或权益变更的情况下,应该有一个明确的解决流程,这通常包括资产清算、争议解决和执行的特定法律程序等。

2)信息桥接

数据上链,有关资产的经济价值和所有权及权益的信息在数据化之后被带到链上。其中证券化:发行证券型 Token 的许可、KYC/AML/CTF、上架交易平台合规。监管技术 / 证券化:对于需要某种监管监督或被视为证券的资产,存在不同的监管技术,以合规的方式将资产引入 DeFi。

3)RWA 协议需求和供应

通过 DeFi 协议推动 RWA 的了整个过程;在供应方面,DeFi 协议监督 RWA 的发起。在需求方面,DeFi 协议促进投资者对 RWA 机会的需求。大多数专注于 RWA 的 DeFi 协议既是新 RWA 发起的起点,也是 RWA 终端产品的市场。

资产数字化 - 资产标准 - 资产登记链上化 - 权属确认,对于不同的真实资产,需要开发不同的 RWA 定价。建立 RWA 的质量评估体系,并研究不同行业、不同类型数据的价值模型,为 RWA 交易提供依据。同时需要建立数字资产的交易、流转平台与应用市场,实际上就是 RWA 的数据要素市场,使真实世界资产以数据要素形式参与流通。

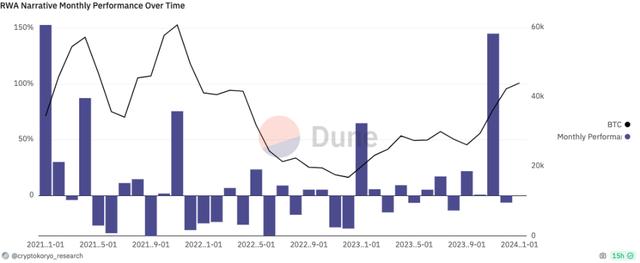

市场应用大叙事往往容易承载更大的资金和机会。为何美国主流的投行和咨询机构,都在给 RWA 提供强背书。从近期的 Dune 统计数据,我们不难发现关于 RWA 的过去的净流入在 2023 年最后一个月不断上升。

市场案例

基于法币的稳定币是原始的 RWA,然后就是一系列的资产包括:商业地产、债券、艺术品、不动产、汽车,以及几乎任何存储价值可以被 Token 化的资产,当然作为 RWA 最受欢迎的基础资产类别是房地产,其次是与气候相关的基础(如碳信用额度)和公共债券 / 股票基础,其次是新兴市场信贷(主要是企业债务)的基础。对于市场上存在的部分典型 RWA 项目进行剖析,主要有以下比较重要的案例:

2.1 国库资产配置美债

MakerDAO 最开始也是涉及到地产和其他资产,考虑到资产的违约风险。Maker 等稳定币协议们则通过利用国库资产配置美债的方式,间接获得美债的收益。刚开始是以 USDC,后期面临脱锚的风险,大部分为美国国债。MakerDAO 主要购买美国国债,并没有采用资产发行平台,而是通过信托法律结构去持有美债资产。MakerDAO 委托 Monetalis 负责设计整体法律架构,而 Monetalis 是基于英属维京群岛( BVI )的信托法律架构来实现链上链下的打通。

MakerDAO 发行的与美元挂钩的稳定币 DAI 是目前 RWA 最常见的用例之一。而 MakerDAO 也是较早就将 RWA 纳入战略规划的 DeFi 协议,2020 通过了 RWA 作为代币化房地产、发票和应收账款形式的抵押品的提案,以扩大 DAI 的发行。目前已经超过 30 亿美金的资产规模。MakerDAO 允许借款人将抵押资产存入「金库」,这样借款人就可以提取协议原生稳定币 DAI(基于美元计价)的债务。金库是一种智能合约,它持有借款人基于以太坊的抵押品,直到所有借来的 DAI 都被归还。只要抵押品的价值保持在特定的阈值以上,不会触发相关清算机制。

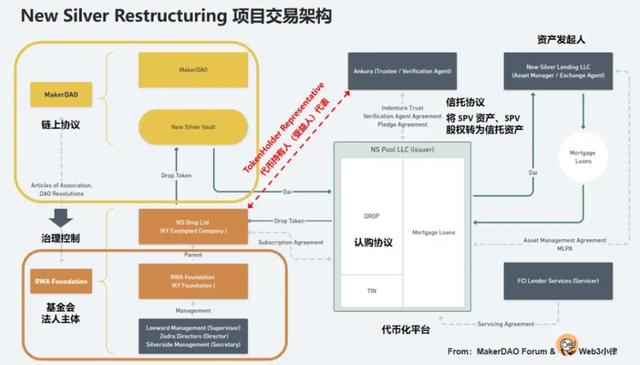

这里需要强调关于 MakerDAO 的典型项目 -New Silver。作为 MakerDAO 中的第一个正式的实际世界资产(RWA)项目,其成立于 2021 年,其债务上限为 2000 万美元。该项目的底层资产是由 New Silver 作为发起人的房贷资产,通过 New Silver 下设的发行人 SPV 在 Centrifuge 代币化平台融资。

在 2022 年 11 月,社区提出对 2021 年 New Silver 项目进行升级重组,采用了基金会 SPV 的交易架构。这次升级完全遵循了该交易架构,使 MakerDAO 在法人实体治理层面完全掌控项目。在 New Silver Restructuring 升级重组的交易架构中,主要参与方包括:

RWA 基金会: 于 2021 年成立,运营了之前的 HunTINgdon Valley Bank(HVB)项目。由 MakerDAO 治理控制,基金会的 Director 需根据 MakerDAO Resolutions 作出决议或行使任何权利。通过链上和链下治理体系,MakerDAO 能够实现对项目的完全掌控。

NS DROP Ltd: 是 RWA 基金会的全资子公司,是交易的执行主体。参与认购 Centrifuge 为融资方发起的 DROP 代币并提供资金。作为代币持有人代表(DROP/TIN),行使 MakerDAO Resolutions 委托的相关权利。根据信托协议指示受托人 Ankura Trust 进行资产操作。

Ankura Trust: 为保证发行人 SPV 资产独立和 MakerDAO 资金的安全而设立。根据 SPV 与信托公司的信托协议,约定 SPV 信贷资产的抵押、SPV 股权的质押,确保 MakerDAO 的资产完整并及时足额处置违约,为 MakerDAO 资金的安全提供保证。

2.2 投资 ETF

Ondo Finance 作为 DeFi 协议推出了一个代币化基金,它在 Polygon 网络上推出了其 OUSG 代币,允许稳定币持有人投资债券和美债。Ondo Finance 目前已经支持提供四种投资基金——美国货币市场基金(OMMF)、美国国债(OUSG)、短期债券(OSTB)、高收益债券(OHYG),将这些投资基金标记为 RWAs(称为「基金代币」)。用户通过 KYC/AML 流程后,就能够交易基金代币,并在许可的 DeFi 协议中使用这些基金代币。

Ondo Finance 团队还开发了去中心化借贷协议 Flux Finance,Flux 专门投资于贝莱德的 iShares 短期国债 ETF (SHV)。该协议提供了各种可供借贷的代币,如 USDC、DAI、USDT 和 FRAX,而 OUSG 是唯一的抵押资产。

Flux Finance 允许 OUSG 的持有者质押 OUSG 借出稳定币。而作为 Flux Finance 借贷池中的稳定币提供方,无需 KYC 即可以间接的方式获得投资美债的收入。

2.3 SPV 代币化 DeFi 协议

在降低投资门槛探索上, Matrixport 推出了无许可的美债投资协议 T protocol。Matrixport 推出的链上债券平台 Matricdock 则选择了成立特殊目的公司( Special Purpose Vehicle,SPV )的途径,作为购买和持有美国国债的发行商。

Matricdock 推出了以美国国债为基础的产品 Short - term Treasury Bill Token ( STBT ),接受 Matrixdock 发行的短期国债代币 STBT 作为抵押物,开启以美国国债为抵押品的低风险借贷。通过该池,用户可以存入稳定币来赚取借贷利息,预计借贷利率约为 5%。而将稳定币存入池中的用户将会收到借贷凭证代币 rUSTP。按照合规规定,其依然需要客户进行 KYC 并将地址注册为白名单列表,有最低投资 10USD 的要求。

投资者将稳定币存入 T Protocol 后,T Protocol 铸造 TBT ,当积累到 10 万 USDC 后委托合作伙伴购买 STBT。TBT 锚定 1 美元,可以通过协议赎回,以 rebase 的方式发放美债收益。还有一种 wTBT 是 TBT 包装的非 rebase 方式。TBT 背后是协议购买 S T B T 以及还未来得及购买 STBT 的 USDC 储备 T Protocol 相当于非 Matrixdock 用户与 Matrixdock 之间的中介。而 TBT 也是是稳定币的潜在竞争者。

2.4 算法稳定币协议

Frax Finance 也一直探索采用美债等 RWA 资产。Frax Finance 和 MakerDAO 此前有种类似的困境,即对于 USDC 作为抵押品的过度依赖,今年初, USDC 脱锚导致 DAI 、 Frax 都跌破 0.9 美元,进一步倒逼 Frax Finance 强化储备,减少对 USDC 的依赖。

Aave 原生稳定币 GHO 启动了测试网,GHO 这是一个由多个加密资产支持的超额抵押稳定币。随后,借贷协议 Centrifuge 提议将 RWA 引入 Aave,并将其作为原生稳定币 GHO 的抵押品。Centrifuge 作为 Aave 的 RWA 提供商,其 RWA 市场使 Aave 储户能够针对真实世界抵押品赚取收益,同时 Centrifuge 资产发起人可以从 Aave 借入资金。

2.5 美债 / 基金代币化

RWA 代币化方式则是通过推出基于短期美债的合规基金,用链上记录基金的交易数据,将「基金份额代币化」来实现的。传统金融机构的基金份额代币化的形式运作;Compound 链上债券公司——Superstate 的基金将投资于「超短期政府证券」,包括美国国债、政府机构证券和其他政府支持的工具。

持有基金代币份额和投资基金的要求相同,基金份额代币的持有者需要将地址注册为基金的白名单,不在白名单上的地址不会被执行交易,投资者基本都需要是美国居民,也只支持法币交易而不支持稳定币等加密货币的交易。

其余案例

当然还包括以下 Tron 对于 RWA 质押产品 stUSDT、Securitization / Tokenization、StrikeX (STRX)、INX Crypto Trading Platform (INX)、Curio Group (CUR) 等也是 RWA 代币化的典型案例, Synthetix 和 Mirror Protocol 是去中心化的合成资产协议链上的股票交易最初以合成资产,碳信用凭证 KlimaDAO 和 Toucan,贵金属 Pax,L1 的 Polymeth, 房地产代币化 LABS Group、多资产代币化 Paxos、TradFi Polytrade 目前市面资金体量较小,因此此处不再赘述。

运作方式RWA 不代表资金流出 Defi,而是币圈资金试着吃到 Tradfi,涉及到借贷双方的一整套机制。这里将会 MakerDAO 的 RWA 几种模式进行详细分解:

3.1 参与 Coinbase Prime 的 USDC 机构奖励计划 RWA014

机构的 USDC 托管到 Coinbase Prime 账户托管费为 0,而且还按月给予奖励,Coinbase 承诺不会出借、质押或再质押客户托管账户中的资产,并承诺客户可以几乎即时地自由铸造、销毁、提取和结算 USDC(

因为 Coinbase 和 Circle 发行的 USDC 本身的储备资产就投资了美债,Coinbase Prime 计划并不是为了直接盈利,而是为了整个 USDC 生态的发展,抢市场份额(相当于把储备资产美债收益分了一部分给大户,USDT 可没这种福利。同样 Gemini 的 GUSD 也是一样,甚至更简单,都不需要托管给 Gemini,只需要这个钱在 MakerDAO 的合约金库里,就给 2% 的利息。)。

提案中同时提到了两种操作流程,可能需要分析其合约来确定最终用的哪种。

操作方法(1):

(i)抵押 RWA014-A 铸造 DAI,稳定费率 0%,抵押率 100%。

(ii)用 DAI 在 PSM 中 1:1 兑换 USDC。

(iii)USDC 存到 MakerDAO 在 coinbase prime 开设的账户

操作方法(2):直接用合约 owner 权限调取 PSM 池中的 USDC 转移到 MAKERDAO 在 coinbase prime 开设的账户。

3.2 跟资产代币化协议合作 RWA002-006,RWA010-013,RWA015

ConsolFreight 通过 Tinlake(底层是 Centrifuge 协议,基本模拟传统金融中小企业信贷)把他的应收货款打包成了 NFT 资产上链,Tinlake 会把整个 NFT 债权分为优先级代币 DROP(固定利率)和劣后级代币 TIN(浮动利率)去出售融资。MakerDAO 用 DAI 购买 DROP 代币,充当优先级债权人。链下部分基本由 Centrifuge 协议负责,MakerDAO 的绝大部分 RWA 采用此模式。

MakerDAO 早在 2021 年 2 月就和 New Silver 通过 Centrifuge 发行了第一个 RWA002Vault。此后更大规模引入 RWA 都是基于 SPV 代币化路径。MakerDAO Centrifuge 的 RWA 业务模式实现路径如下:

资产发起人(Asset Originator) 为每个池设立一个法人实体 ,即 SPV。目的是隔离财务风险,为特定 RWA 作为特定 Centrifuge 池的基础资产提供资金;

借款人通过 AO(承销方)将链下资产代币化为 NFT,用作链上抵押品;

借款人与 SPV 签订融资协议,并要求 AO 将其 NFT 锁定在与 SPV 绑定的 Centrifuge 池中;

NFT 被锁定后,DAI 从 Centrifuge 储备中被提取并转移至 SPV 的钱包,SPV 钱包再将 DAI 兑换成美元,并通过银行转账到借款人的银行账户;

借款人在 NFT 到期日,偿还融资金额加上融资费用。偿还方式可以是直接用 DAI 在链上偿还,也可以是用美元转账给 SPV。SPV 将美元兑换为 DAI 并将其支付给 Centrifuge 池。全额偿后被锁定的 NFT 将还给 AO 并销毁。

3.3 基于信托与资产证券化公司的模型 RWA001,RWA008,REA009

资产证券化公司将长期租赁融资债券分为优先级和劣后级,优先级以债权的形式从 Maker 协议借出 DAI,劣后级由其他外部投资者组成。DAI 被铸造到 TFE(税收优惠实体)的 ETH 地址,然后从 TFE 转移到司法管辖区特定的「信托」账户(或其同等账户)。从那里,当 LendCo 调用时,DAI 是从信托借用的,从而消除了 DAI 的托管风险(据了解信托公司也是 MAKERDAO 团队成立的)。LendCo 负责在经纪交易商场外交易柜台进行法定货币与 DAI 的兑换。

3.4 基于 Monetalis Clydesdale 合作的流动性债券策略 RWA015

Monetalis 提供整套解决方案并周期性向 MakerDAO 汇报,主要投资短期债券 ETF(主要是 Blackrock 基金的国库券 ETF)。该模式与第三种基本类似,同样需遵循 21 号提案的信托模型与资金流程,不过信托部分由第三方 Monetalis 提供。首先需要用生成的 RWA 代币抵押铸造 DAI,稳定费为 0%, 再用 DAI 在 MakerDAO 的 PSM 池中兑换出来 USDC/USDP,然后给到 Monetalis 实现美债购买,利息由 Monetalis 手动支付。资产配置策略,抵押物价值评估,是否启动清算的权限都在 MakerDAO。

3.5 间接引入 RWA 收益

DeFi 原生应用想开展 RWA 业务,一般会有两种思路:一是直接基于 RWA 收益构建项目,二是间接引入 RWA 收益作为协议收入。目前 MakerDAO 持有的 RWA 资产中规模最大的是 Monetalis Clydesdale。MIP65 的目的在于利用 MakerDAO 持有的部分稳定币获得更多稳定收益,而方式则为投资高流动性、低风险的债券 ETF。

Monetalis Clydesdale 的 RWA 业务模式实现路径如下:

MakerDAO 投票通过后委托 Monetalis 作为执行方,定期向 MakerDAO 汇报;

Monetalis 作为项目规划和执行者,设计了一整套基于 BVI 的信托架构(如下图),以打通链上与链下的协同性;

MakerDAO 所有的 MKR 持有者为整体受益人,通过治理对信托资产的购买和处置下达指令;

Coinbase 提供 USDC 和 USD 的兑换服务;

资金用于投资两类 ETF:Blackrock 的 iShares US$ Treasury Bond 0-1 yr UCITS ETF 和 Blackrock 的 iShares US$ Treasury Bond 1-3 yr UCITS ETF;

美债 ETF 收益归 MakerDAO 所有,MakerDAO 再通过调整 DAI 的存款利率,将协议收入分给 DAI 持有者。

3.6 基于资产支持模型

该类代币是一个新的证券,来代表底层资产的经济权益。资产发行方将资产发行和登记在区块链以外的系统,由第三方购买资产后,按照对应的比例关系发行代币,对手方风险为资产发行方(asset issuer)和代币方(asset-backedtoken issuer)。Backed Finance 是总部位于瑞士的受监管机构,在瑞士的 DLT 法案下,能够将现实世界的证券通过包装的形式上链,赋予代币经济权益。

Backed Finance 通过第三方机构买入对应的资产,在持牌的托管机构托管后,通过 Backed Finance 发行对应的代币,每一个代币通过链上链下的数据打通追踪底层资产的价格,但不会涉及股票投票权等其他权益。目前其发行的资产包括如 Coinbase 股票,和 Blackrock iShares ETF 等资产,资产发行方为底层资产对应的发行方,如 Coinbase 的股票,发行方即为 Coinbase,代币发行方为 Backed Finance,在这里就有至少两层对手方风险,分别来自于 Coinbase 和 Backed Finance。Backed Finance 是典型的采用资产支持模型发行对应代币的项目,其在法律文件中也明确表明,该代币仅仅追踪底层资产的价格(tracker of the underlying),而并没有持有证券的其他权益。

项目及平台4.1 从传统金融巨头起源

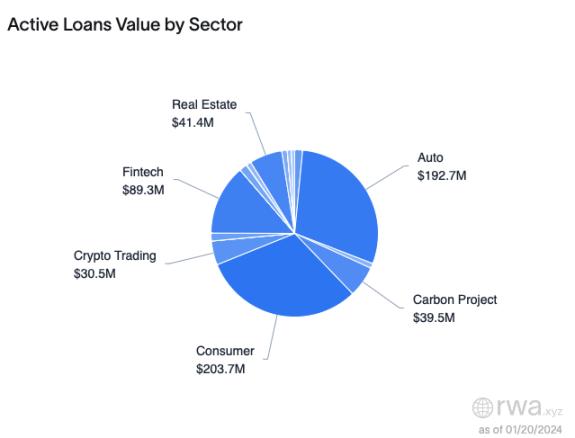

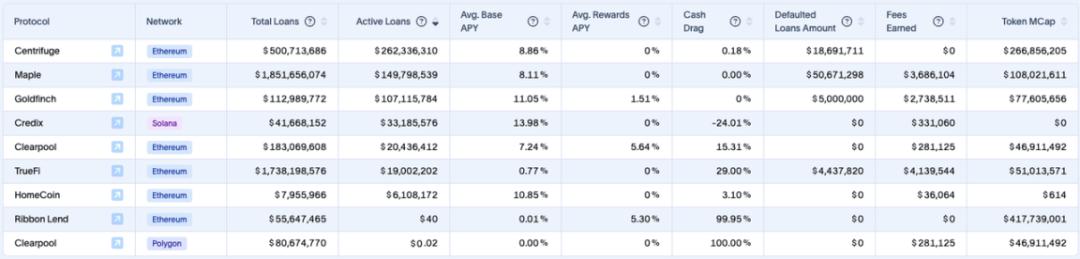

关于 RWA 有哪些项目?其实我们大多数时候都是狭义的 crypto 相关板块的 RWA,关于 RWA 不仅体现在单纯的国债上,在很多行业和层面都有 RWA 的项目,通过下图我们可以看到目前的碳能项目、消费项目、加密货币交易、金融科技、房地产、自动化项目等等都有正在借贷的项目发生。

首先就是传统的机构 Franklin Templeton 和 Wisdomtree 是传统金融机构,通过在公链 Stellar 上进行国债代币化实验,试图借助区块链技术改变传统金融业务模式。项目涉及国债代币化,即将传统的国债资产转化为数字代币。Stellar 被选为实验的公链平台。Stellar 提供了快速、低成本的交易,并以去中心化的方式处理资产发行与交换。尽管在公链上进行,但项目主要采用中心化权益登记。这意味着代币的所有权和交易记录可能在中心化的实体(可能是金融机构)进行登记和管理。

这种实验可能是传统金融机构逐步接受和融合区块链技术的一个步骤。未来可能会出现更多的尝试,也有可能在技术和监管方面逐步实现更大程度的去中心化。Franklin Templeton 和 Wisdomtree 在 Stellar 上进行的国债代币化实验显示了传统金融机构对区块链技术的探索,尽管目前更倾向于采用中心化权益登记的方式。这在一定程度上反映了金融行业在采用新技术时所面临的监管和风险考量。

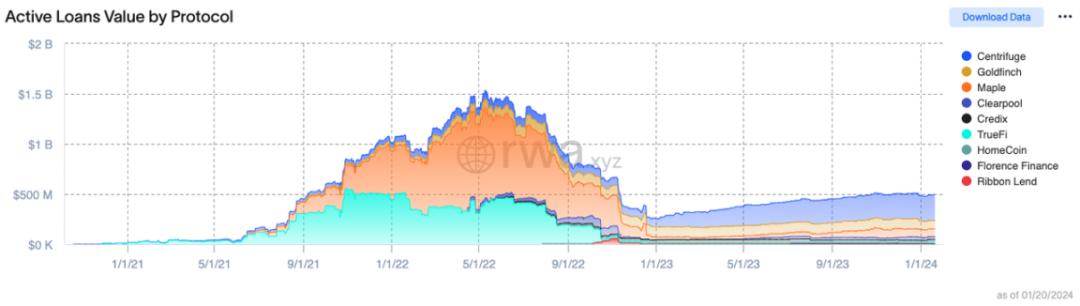

我们可以通过上面的图形和下面的表格数据清晰的看到,在 21 年末和 22 年年初,整个 RWA 的量引来了巨大的爆发,然后就是平稳的发展,时至今日,RWA 形成多家机构齐头并进的格局。

4.2 几大借贷平台和服务商对比解析

Centrifuge 作为最早的 RWA 的 DeFi 协议之一,也是 MakerDAO、Aave 等头部协议背后的技术提供方,是一个链上信贷生态系统,旨在为中小企业主提供一种将其资产抵押在链上并获得流动性的方式。Centrifuge Prime 包括了专为 DAO 和 DeFi 协议建立的合规法律框架、复杂的代币化和发行平台、去中心化和客观的信用风险和财务报告,以及多样化的资产类别和发行方,解决了很多有关 KYC 和法律追索问题。Centrifuge 上的每一个资产发起人都需要为资金池设立一个与之对应的独立的法律实体,即特殊目的实体(SPV)。

归纳而言,Centrifuge 中资产发起人、发行人、投资者与 Centrifuge 之间的关系,以及具体投融资流程如下:

(i)借款人通过不动产抵押在链上进行融资

(ii)资产发起人为资金池设立 SPV(一个资金池可能不同借款人多笔抵押款)

(iii)资产发起人发起并验证 RWA,并铸造 NFT

(iv)借款人与 SPV 签订融资协议,将 NFT 抵押在 TIinlake,Tinlake 池铸造 DROP 或 TIN 代币。

(v)Centrifuge 和 Securitize 合作,帮助投资者完成 KYC 和 AML 流程。Securitize 是一家 SEC 许可的机构,提供合格投资者验证服务

(vi)投资者与 Tinlake 池对应的 SPV 签订投资协议,协议中包含了投资结构、风险、条款等,之后用 DAI 购买 DROP 或 TIN 代币。

(vii)当有投资者为对应的资金池提供 DAI 的流动性时,SPV 将 DAI 兑换为美元,向借款人的银行账户转账。

(viii)投资者可以随时要求赎回他们的 DROP 或 TIN 代币,但须保证 DROP 代币优于 TIN 代币赎回,且 TIN 代币不能低于设定的最低比例。

(ix)借款人在 NFT 到期时支付融资金额和融资费用,NFT 被返还给资产发起人。

Clearpool 是一个去中心化信贷协议,为机构提供无抵押贷款。用户可以使用 BTC/ETH/OP 等多种货币进行借贷,放贷者只能向他们受邀加入的机构资金池提供流动性。CPOOL 是 Clearpool 的治理代币,其主要作用是有两方面:一方面是持有者可以对新晋借款人白名单进行投票。另外一方面是从 Clearpool 预言机获取收益。借款人除了可以获得正常的 USDC 利息还可以获得以 CPOOL 支付的双重奖励。

主要的特征和借助区块链和智能合约实现透明自动化的借贷治理。具备变量利率根据市场动态供需变化,在缺口高时利率上升。这个平台对于用户的去中心化评级,利用算法评级模型和外部评级 API 评估用户风险。

Goldfinch 主要为债务基金和金融科技公司提供贷款,为借款人提供 USDC 信用额度,并支持将其转换为法定货币给借款人。Goldfinch 的模式很像传统金融的银行,但是拥有的是去中心化审计员、贷方和信用分析师池。Goldfinch 审计借款人的审计师必须拥有质押治理代币 GFI。主要有以下特征:

去中心化 P2P 借贷平台 - 允许借款人和贷款人在平台上直接进行借贷,没有中间机构。借贷池和信用评分:债务基金通过评估和打分算法对借款人进行信用评级,为他们提供适当的借贷条款。高风险借款人需要缴纳更高的利率和抵押品。依靠去中心化审计员和治理流程确保协议的安全性和可持续性。减少了中心化机构的作用。从借款人处收取利息 / 费用。部分利润分配给治理代币持有人。其创新将传统信贷与去中心化金融 / 区块链技术相结合。更高效、透明的 P2P 借贷。提供更广泛的金融访问和包容性。

Maple 主要是针对机构账户,非足额抵押贷款甚至处于无抵押模式,Maple 会任用专业的信用审查人士,严格审计借款人的信用。机构借款方、贷款方、资金池验证者。贷款方提供可供借出的资金,而机构作为借款方,验证者会审查借款方的资质,并且借款方需要通过 KYC 和 AML 等合规要求,而验证者需要具备一定的信贷从业或资质,以确保放款的效率和安全。

因此 Maple,通过现实资产抵押贷款「组合化」为加密资产的企业资产被审计和评级,转换为 RWA 代币在链上流通。为企业提供链上抵押融资新渠道。通过引入机构投资人来降低企业融资成本,提供投资者新的抵押类加密资产。但随着 Three Arrows Capital、FTX 等的暴雷,Maple 出现 5200 万美元的坏账,且因借款需要 KYC 而不够中心化备受争议。

2023 年 11 月,DeFi 信贷市场 Credix Finance 宣布获 6000 万美元信贷融通,公司专注于基于资产的贷款机会,管理着 30 亿美元的投资组合。对于支持个人贷款、企业贷款、invoice 贷款等不同类别。比较有趣的这个项目是基于 Solana 上流行的浏览器钱包是 Phantom 和 Solflare。对于借款人而言,也是一个多签钱包,相对而言这个平台更加倾向于区块链项目有着平台发行固定收益产品。

TrueFi 是一个由链上信用评分驱动无抵押信贷协议。自 2020 年 11 月推出以来,TrueFi 已向 30 多个借款人发放了逾 18 亿美元的贷款,并向协议参与者支付了逾 4000 万美元的利息。借款人包括领先的加密货币机构,以及金融科技公司、信贷基金和传统金融公司。

TrueFi 引入了一种无抵押贷款模型,其中借款人无需提供传统的抵押品,而是通过平台的信任体系来评估其信用风险。这是相对于传统金融体系中需要提供物理抵押品的一种创新。TrueFi 的两款产品:TrueFi Lend 允许用户提供资金,以获取利息;TrueFi Borrow 则允许用户通过抵押加密资产来借款。TrueFi 平台使用 TrustToken(TUSD)作为其基础货币,这是一个与美元挂钩的稳定币。这一块相信大家并不陌生,尤其是最近的 TUSD 脱锚事件。

当然还有其他项目,包括大家熟知的 Aave,其不仅是一个以太坊上的去中心化借贷协议,某种程度上也是一个 RWA 项目,支持多种数字资产的存款和借款。在 RWA 方面,Aave 探索了将房产等真实世界资产引入其协议的可能性,同时也将很多现实资产进行不断的实验 Token 化。

目前 RWA 直接 B2B 销售,以 RWA 资产直接销售给机构投资者等 B 端用户,实际 B2B2C 模式的现实最后 C 端用户使用的场景。RWA 作为结构化 DeFi 产品的底层抵押资产,通过 DeFi 平台销售给 C 端用户 Angle Protocol(底层资产为 Backed Finance bC3M),USDV(底层资产为 MatrixDock STBT),TProtocol(底层资产为 MatrixDock STBT),Mantle mUSD ( 可以兑换为 Ondo Finance USDY) 和 Flux Finance(抵押物为 Ondo Finance OUSG)。

这种模式加速了 RWA 资产在 DeFi 中的推广,也为用户提供了更多元化的产品选择。这里我们就不一一列举了,不过目前这些项目大多数就是基于传统金融资产进行发行的项目,需要更加探索其他形式的创新项目。

4.3 生态项目

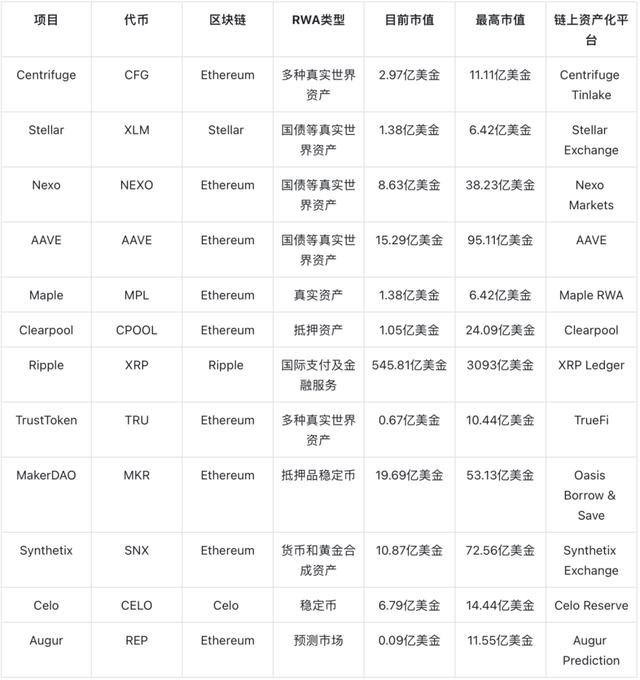

既然作为币圈的投资人,我们可能更加关心市场上这些 RWA 的投资价值如何,市面上有什么值得投资的新兴项目,RWA 到底有哪些生态?首先我们先看一下结合 CMC 和非小号对于整个 RWA 的总结归纳。

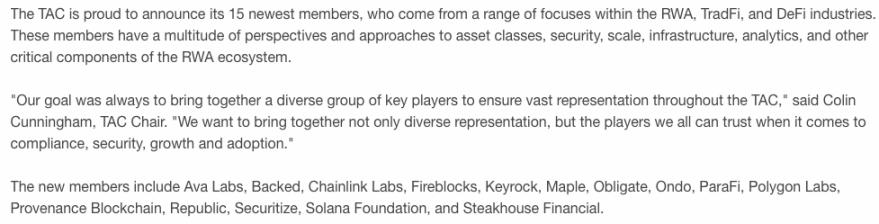

TAC 代币化产业联盟

首先需要聚焦关于代币化产业联盟的成立,也就是由 Coinbase、Circle、Aave 等公司联合发起的代币化资产联盟(TAC)显示了加密行业对 RWA 代币化的共同兴趣。该联盟致力于推动 RWA 在全球范围内的普及,并考虑制定合规的原则来促进区块链技术的采用,包括 Base、Centrifuge、Credix、Goldfinch、RWA.xyz 等。我们可以看看名单中新加入的一些有潜力的新兴项目。

通过这个名单,尤其是最近 2024 年 1 月 16 日加入的 15 家机构或项目,我们可以发现其实有一个特别有趣的现象:那就是很多公链和知名项目,这包括大家熟知的 Chainlink、Polygon Labs、 Solana Foundation 等也争相加入了这个联盟。这反映了什么呢?说明了区块链原生的项目也在逐步加入传统金融,与真实世界资产不断加强合作。

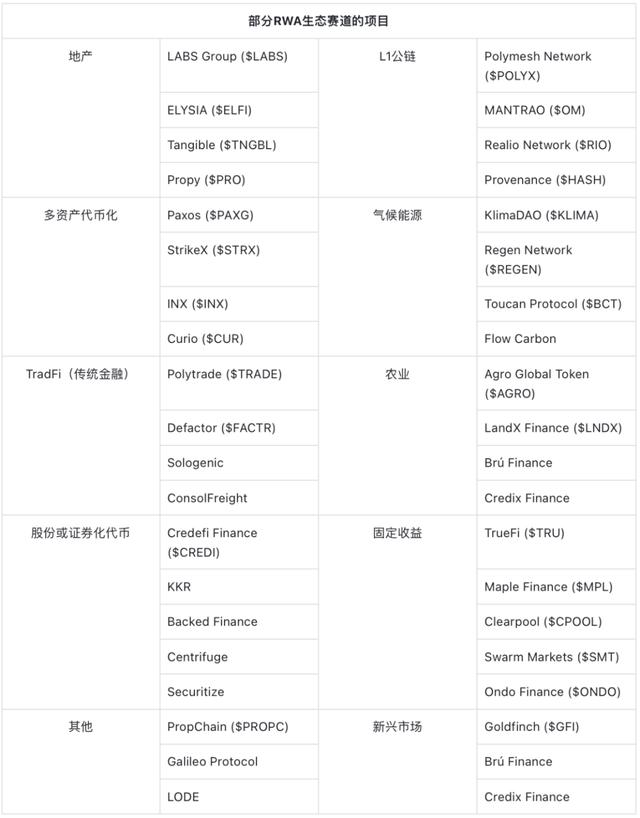

新赛道新项目

其次是需要关注不同赛道涌现的项目,包括房地产、多资产、传统金融(TradFi)、Layer-1 区块链、气候 / 可再生能源金融(ReFi)、农业、身份验证、私募股权、公共股权、私人固定收益、公共固定收益、新兴市场、证券型代币等。参考公开资料,统计出下列表格分类。不难发现有很多优质项目目前还没有发 token,比如基于 SOL 链上的 Credix,这样的优质项目都是值得关注的。

RWA 的监管、怀疑与挑战

RWA 的监管、怀疑与挑战RWA 归根到底是对于线下资产的链上证券化,因此对于受到线下资产的相关监管,因此我们不能忽略传统金融市场对于相关监管的执行情况。尤其是对于数字资产中心创新的地方,看起来很容易,其实是有严格的限制。

5.1 区域监管

1)新加坡法律惩治

新加坡因其早期的行业监管举措以及监管机构的咨询方式而获得了支持加密货币的声誉。但是,尽管新加坡可能全力支持资产代币化,但实际上它根本不「加密友好」。新加坡金融监管机构基本上也是这么说的。去年,新加坡金融管理局董事总经理拉维·梅农 (Ravi Menon) 发表了题为「支持数字资产创新,反对加密货币投机」的演讲。2023 年,他更进一步表示,加密货币「没有通过数字货币的考验」。

首先就是关于新加坡对于加密货币的认定问题,比如 2023 年 4 月,在 Algorand 基金会寻求清算 Three Arrows Capital 新加坡实体并索赔 5350 万 USDC 的案件中,新加坡高等法院裁定不承认加密货币为货币,并最终驳回 Algorand 的清算申请。

同时新加坡对于加密货币的监管特别严格,哪怕第三方资金来源进行追溯。在 2023 年 9 月,在 8 月新加坡破获近年来最大洗黑钱案,新宝投资创始人苏宝林等 10 人被捕,涉及价值超过 24 亿新元资产的洗钱活动后。至少有一家国际银行正在关闭一些拥有柬埔寨、塞浦路斯、土耳其和瓦努阿图等国公民身份客户的账户。新加坡的其他银行已经开始根据案件情况评估是否接受类似背景客户的新资金,这一过程需要更长的时间。

新加坡至少有 10 家本地和国际银行卷入了这起备受关注的洗钱丑闻,引起了人们对其在打击非法获利方面的效率的关注。新加坡国会议员本周在国会中提出了 30 多个问题,涵盖了他们的审查程序的严谨性、可疑交易报告以及新加坡作为财富中心的声誉影响等方面的问题。

2)香港门槛高

2023 年 6 月香港证券及期货事务监察委员会(SFC)开始接受加密货币交易所的牌照申请。表面上,香港似乎比新加坡对加密货币交易更加友好。例如,香港监管机构敦促银行接受更多加密货币交易所作为客户。但同样,这种友善是有很多条件的。香港仍然只有两家持牌交易所,只有现货交易和有限的代币清单。交易所 98% 的资产必须存放在冷钱包中。交易所还必须在香港设立一个法人实体进行托管。在香港经营交易所既不简单也不便宜,因为获得批准需要一支由律师、顾问和保险提供商组成的团队。目前为止,只有 OSL 和 HashKey 两家机构通过,在 2023 年 8 月,两家平台同一天对外宣布,获得证监会批准完成牌照升级,可以面向零售客户提供虚拟资产交易服务。

我们曾经通过小道消息咨询办理香港的区块链牌照 VASP,报价都是非常高昂的价格,有专门的中介报价甚至达到 1 亿美金,因为整个流程下来,需要各个机构,需要大量的公司和个人资质,流程比较繁琐,时间周期较长,哪怕币安这样财大气粗的机构在办理这个牌照的时候也吃瘪了,最后一气之下不办理了,唯有 Bxx 交易所独辟蹊径,直接购买了具备该牌照资质的 BC 公司的股份。

3)日本的高税收

日本在加密货币监管方面表现出相对积极的立场,采取了一些措施来确保行业的透明度和安全性。然而,高税收和严格的发行标准可能成为企业在该国发展的挑战。日本的执政党自民党明确表示要将日本打造成 Web3 之都。日本成为加密货币企业家目的地的一个主要障碍可能是高税收。

在 2018 年初的 Coincheck 黑客事件后,日本的监管机构对加密货币采取了非常严格的态度,引起了一些人对本地行业陷入危机的担忧。FTX 在 2022 年 11 月崩溃后,日本的监管方法被认为取得了重大胜利。日本要求加密货币交易所将交易所和客户资产分开,帮助用户真正收回资金。日本是最早实施稳定币监管的主要经济体之一,但设定了较高的标准。只有银行、信托公司和资金转账服务机构被允许发行稳定币,而且必须遵守严格的要求,包括资产 100% 保存在日本的信托中,并只能投资于国内银行账户。

4) 美国多样化态度

加密货币倡导者经常批评美国政府,尤其是美国证券交易委员会主席加里·詹斯勒 (Gary Gensler),因为他们对加密货币不友好。更大的问题不是监管太严厉,而是人们仍在争论什么是证券、什么是商品。美国证券交易委员会 (SEC) 已多次提出投诉。业内许多人都关注 Ripple 法院的判决,希望它能树立一个澄清的先例。与加密货币相关的业务可能会受到美国财政部的反洗钱合规法规的监管。

SEC 监管: 美国证券交易委员会(SEC)对涉及证券的 RWA 项目进行监管。如果 RWA 涉及到证券,例如通过代币化的形式进行募资,代币发行被视为证券发行,ICOs(首次代币发行)那么相关发行可能需要遵守 SEC 的证券法规。

CFTC 监管: 商品期货交易委员会(CFTC)对涉及商品的 RWA 项目进行监管。某些真实资产,如商品,可能受到 CFTC 的监管。

州级监管: 一些州可能有独立的金融监管机构,也可能会对 RWA 项目进行监管。每个州的法规可能有所不同。

因此,美国对真实资产链上化(RWA)和区块链的监管呈现多样化的态势,涉及到不同层面的监管机构和法规。区块链技术和加密资产涉及到多个监管机构的关注。SEC、CFTC、美国财政部等多个机构都可能涉及区块链和加密资产的监管。

5)欧盟标准框架

这里不得不谈到欧盟对于加密货币 MiCA 政策。MiCA 法案是欧盟提出的一项法规框架,旨在为市场上的加密资产提供明确的法律规定和监管标准。该法案是欧盟对于数字资产和加密货币的首个全面法规框架。MiCA 法案涵盖了一系列与加密货币相关的事项,包括加密资产的定义、市场参与者的注册和监管、发行加密资产的规则、合规报告要求等。

MiCA 法案规定,任何在欧盟提供加密资产服务的市场参与者都需要在欧洲证券和市场监管局(ESMA)注册,并获得相关的授权。这包括加密交易所、数字资产钱包提供商、以及发行或提供加密资产的实体。该方案主要是加强投资者保护。它规定了对投资者透明度的要求,以确保他们能够了解他们投资的性质和风险。此外,法案还规定了一定的广告和市场推广的规则。

MiCA 法案对发行加密资产的实体设定了一系列规则,包括透明度、信息披露、白皮书要求等。这些规则旨在确保发行者提供充分的信息,使投资者能够做出知情的决策。MiCA 法案要求加密资产服务提供商遵守反洗钱(AML)和反恐怖融资(CTF)法规,确保其平台不被用于非法活动。MiCA 法案倡导欧盟与国际合作,以确保全球范围内对加密资产的监管保持一致性,防止监管套利和合规漏洞。

5.2 来自怀疑

当然也不乏有怀疑态度的人群,比如在 Arthur Hayes《Expression》一文当中, Arthur Hayes 对去中心化和基于代码的解决方案的偏好,批评了 RWA 项目的复杂性和潜在风险,建议在投资治理代币时要谨慎,并强调通过拥有比特币来在面对法币贬值时保值的重要性。具体 RWA 的批判如下:

去中心化和对国家的依赖

Arthur Hayes 认为,依赖国家法律存在的加密代币不会在规模上取得成功。认为去中心化的区块链因为不依赖国家而昂贵。质疑在中心化选项如房地产投资信托(REIT)已经存在并由经验丰富的公司管理的情况下,为什么要选择区块链代币化。

房地产分割

谈到特别是千禧一代和老一辈的人一代拥有房地产的崇高目标。对于 RWA 产生了一些挑战,包括对实际结构而非数字代币的渴望,属性的独特性阻碍了流动性,以及像 REIT 这样的传统证券已经存在且具有流动性。

基于债务的代币

讨论了代表具有收益的债务所有权的代币的流行程度,特别是与美国国债相关的代币。

支持在 USD 锚定稳定币之间的竞争,但批评对治理代币的投资,认为这是对 USD 利率的投机性赌注。提出了替代选择,如对持有国债的 ETF 进行空头交易,以获得与利率波动相关的类似曝露,而无需使用加密治理代币。

比特币现货 ETF

对于传统资产管理公司进入比特币 ETF 领域可能产生的潜在影响。对未来可能存在的情景提出担忧,即大型资产管理公司持有全部比特币,导致比特币交易停滞,从而威胁到网络的可行性。这一块目前 BTC 价格与灰度的巨大的抛盘导致最近市场的低迷,也从而佐证了这一点。

法定货币贬值和 2024 年选举

预测由于政治上连任的动机,2024 年全球货币印刷将激增,这也是必然发生的事情,大放水的情况下货币价值全部缩水。法定货币随时间贬值的历史趋势。因此鼓励将比特币视为对抗法币贬值和通货膨胀的避险手段。

5.3 挑战

信任挑战;欺诈风险降至最低的激励结构,但与完全抵押的借贷协议不同,它仍然需要一定程度的信任。RWA 的上链和下链都牵涉到法律、金融和技术三个部分,金融和技术逻辑在当前已经有丰富实践,比如 MakerDAO 购买美国国债本质上牵涉到的是金融和技术操作指南,但是有没有资格购买国债才是被忽略的问题,DAO 在绝大多数国家和地区并不是法律实体。

面临监管政策挑战;前文也谈到监管的问题,大部分权益类市场的底层资产都能够在传统的金融市场进行交易,并配有严格的监管,并对每个 RWA 的底层资产所有权进行足额支持,对于大多数地区而言没有成型的监管要求。

技术成熟度挑战;虽然 DID、ZK、预言机技术日渐成熟,但迄今为止,DeFi 领域依旧存在诸如代码漏洞、价格操纵、MEV、私钥泄露等比较严重的安全问题,DeFi 自身的问题还面临着一定的挑战。

链下资产托管的稳定性挑战;由于市场类型还是由 RWA 代表的基础资产类型,都呈现出越来越多的多样性,随着鱼龙混杂的多样性资产的不可保障风险。比如亚洲区域甚至有人用深圳湾房子进行 RWA,但是实际上对于投资人而言也不知道到底有没有做实物抵押背书。

总结本文再一次详细阐述 RWA,一方面是想引起大家对于 RWA 生态的关注,另外一方面也是提供参与这个赛道的一些必备基本功课。展望 RWA,我们可以看到这一领域在区块链和去中心化金融(DeFi)生态系统中的不断发展。RWA 的代币化提供了一个强大的桥梁,将传统实际资产引入加密世界,为投资者提供更广泛、更灵活的资产组合选择。

RWA 的成功发展需要与传统金融体系和实体经济的更深度整合,尤其是人们真正从 Web2 迈向 Web3 重要的一步。RWA 的代币化标志着金融和实体资产之间的融合,为全球投资者提供了更多选择。BiB Exchange 将会同大家一起持续关注监管合规、生态整合、技术创新、社会影响、风险管理和社区参与将有助于更全面地理解和参与这一新兴领域,同时推动其可持续发展。