作者|刘银平「融360数字科技研究院」

回顾2023年,人民银行实施稳健的货币政策,综合运用降准、再贷款再贴现、中期借贷便利(MLF)和公开市场操作等多种方式精准有力投放流动性,继续发挥LPR改革效能和存款利率市场化调整机制作用,落实好已出台的降低存量贷款利率等一系列操作,推动企业和居民的融资成本稳中有降。

2023年,LPR经历两轮调整,6月份1年期LPR由3.65%下调至3.55%,5年期以上LPR由4.3%下调至4.2%,降幅均为10BP;8月份1年期LPR由3.55%下调至3.45%,5年期以上LPR维持4.2%不变。全年1年期LPR共下调20BP,5年期以上LPR共下调10BP。

与此同时,在利率方面,人民银行发挥存款利率市场化调整机制作用,引导主要银行下调1年期及以上存款利率20-40个基点,缓解存款定期化、长期化倾向,增强企业和居民的投资与消费动力,并为银行让利实体经济创造有利条件。

2023年存款类产品利率调整情况

●网点定期存款

2023年,银行存款利率接连下调,其中有三轮调整范围较广,6月8日、9月1日、12月22日国有银行牵头下调定期存款及大额存单利率,股份制银行跟随下调。而城商行及农村金融机构调整步伐要慢一点,一般会根据自身情况分批陆续调整,有的银行会多次小幅调整。不过,2023年12月这一轮存款利率调整由于临近年末,很多地方性银行暂未跟调,预计2024年1月份可能会逐渐调整。

根据融360数字科技研究院监测的数据,2023年12月银行网点定期存款3个月期平均利率为1.567%,6个月期平均利率为1.772%,1年期平均利率为1.902%,2年期平均利率为2.122%,3年期平均利率为2.534%,5年期平均利率为2.507%。

和2022年末相比,各期限存款利率跌幅均比较大,其中1年期及以上利率跌幅较大,1年期下跌15.7BP,2年期下跌43.9BP,3年期下跌58.4BP,5年期下跌51.7BP。可以看到,2年期及以上长期存款利率是重点调降目标,而下调长期存款利率可以缓解银行息差压力及存款定期化、长期化趋势(见表1)。

●大额存单

近两年,居民存款意愿上升,大额存单利率高于普通定存利率且为限额发售,市场热度更高,尤其是利率较高的长期产品,经常在开售之后很快就被抢空。根据人民银行发布的数据,2023年前三季度大额存单发行总量达11.3万亿元,同比增加1.1万亿元,其中第一季度为5.5万亿元,第二季度为3.1万亿元,第三季度为2.7万亿元。一般来说,第四季度银行额度吃紧,且非揽储旺季,大额存单发行量一般不高。

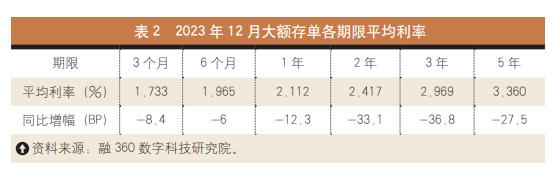

根据融360数字科技研究院监测的数据,2023年12月大额存单3个月期平均利率为1.733%,6个月期平均利率为1.965%,1年期平均利率为2.112%,2年期平均利率为2.417%,3年期平均利率为2.969%,5年期平均利率为3.360%。

和2022年末相比,各期限大额存单平均利率均下跌,其中2年、3年、5年期跌幅较大,分别下跌33.1BP、36.8BP、27.5BP。和普通定存相比,大额存单短期利率降幅更大,中长期利率降幅偏小(见表2)。

●结构性存款

2023年结构性存款规模继续压降,根据人民银行公布的数据,截至2023年11月末,中资银行结构性存款余额为4.4万亿元,同比下降16.68%,其中大型银行个人结构性存款规模降幅最大,同比下降30.34%。目前,在国有银行中,建设银行、农业银行、中国银行、交通银行仍在发行零售结构性存款,其中建设银行发行的数量最少,中国银行则最多。

相较于2020年4月的12万亿元峰值,结构性存款规模已经下降了6成以上,各家银行结构性存款规模占比降至较低水平。

根据融360数字科技研究院监测的数据,2023年12月人民币结构性存款平均期限为122天,平均预期中间收益率为2.45%,同比下降34BP,平均预期最高收益率为2.89%,同比下降59BP(见图1)。

其实,普通存款利率持续走低,结构性存款收益率也在跟随下调,相对于普通定存,结构性存款仍有利率优势,投资者购买热情也比较高。不过,结构性存款类型较多,收益规则相对复杂,需要投资者能清楚产品的收益规则。

2023年贷款类产品利率调整情况

●房贷

2023年全国楼市政策不断放宽,8月31日,人民银行、国家金融监管总局联合发布《关于调整优化差别化住房信贷政策的通知》,首套住房商业性个人住房贷款最低首付款比例统一为不低于20%,二套住房商业性个人住房贷款最低首付款比例统一为不低于30%。

同时,首套住房商业性个人住房贷款利率政策下限按现行规定执行,二套住房商业性个人住房贷款利率政策下限调整为不低于相应期限贷款市场报价利率加20个基点。

9月25日,存量房贷利率下调正式开始。根据人民银行发布的数据,截至2023年9月底,超过22万亿元存量房贷利率完成下调,调整后的加权平均利率为4.27%,平均降幅73个基点,每年减少借款人利息支出1600亿-1700亿元,惠及约5000万户、1.5亿人。

可以看到,各城市陆续优化楼市政策,限购范围收窄,普通住房标准放宽,房贷首付比例下调,首套房及二套房贷款利率持续走低,其中二三线城市宽松力度较大,多地首套房首付比例降至20%,利率降至4%以下。一线城市也在陆续优化楼市政策,首套房首付比例均为30%,最低利率调降至4.1%。除此之外,各地银行商贷及公积金贷款还陆续出台“认房不认贷”政策。

根据融360数字科技研究院监测的数据,2023年12月,全国首套房贷平均利率为3.9%,同比下降26BP;二套房贷平均利率为4.45%,同比下降50BP。二套房贷款利率降幅要大于首套房贷利率(见图2)。

从不同城市来看,北京市房贷利率一直是全国最高的,2023年首套房贷利率降幅为65BP,在监测的42个主要城市中降幅最大,上海市、深圳市过去利率也较高,2023年首套房贷利率降幅分别为56BP、50BP。除此之外,珠海、海口、南宁、中山等地的首套房贷利率降幅也达到了50BP以上。

●消费贷

2023年各银行消费贷利率也“卷”出新高度,利率持续走低,“白菜价”消费贷越来越普遍,个别产品利率最低降至3%以下。

根据融360数字科技研究院监测的数据,2023年12月全国性银行线上无抵押消费贷平均最低可执行利率为3.36%,同比下降79BP。其中,国有银行平均最低可执行利率为3.46%,同比下降39BP;股份制银行平均最低可执行利率为3.27%,同比下降106BP。

2023年6月之前,国有银行消费贷利率高于股份制银行,但是从7月份开始,股份制银行利率便高于国有银行,消费贷“价格战”打得更加火热。随着“开门红”营销季来临,2023年12月份股份制银行继续放出大招,开展各种营销活动,利率进一步下降。需要注意的是,最低利率往往有严苛的标准,仅少部分满足条件的消费者能享受到。

●经营贷

2023年,银行经营贷利率也降至历史低位,相对来看,其降幅要低于消费贷利率。其实,近两年银行经营贷利率一直较低,2023年6月之前,多地房贷利率维持高位,消费者以经营贷置换房贷现象增多,不过,2023年下半年以来,各地房贷利率显著下降,经营贷置换房贷需求也随之下降。

根据融360数字科技研究院监测的数据,2023年12月,全国性银行抵押经营贷平均最低可执行利率为3.62%,同比下降20BP。其中,国有银行抵押经营贷平均最低可执行利率为3.44%,同比下降31BP;股份制银行抵押经营贷平均最低可执行利率为3.81%,同比下降10BP。

2024年存贷款利率走势展望

2023年12月召开的中央经济工作会议提出,“稳健的货币政策要灵活适度、精准有效。保持流动性合理充裕,社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配。”

接下来,货币政策预计会维持偏宽松的格局,市场利率继续下调,银行存贷款利率均有一定下行空间,不过,利率降幅会有所收窄。

另外,受存款定期化、长期化影响,近两年虽然银行存款利率经历了多轮下调,但是存款成本率并未明显下降,部分银行个人存款成本率甚至在上升,接下来,长期存款利率依然是重点下调的对象。

2024年1月1日,东莞市住建局宣布即日起将阶段性取消首套住房商业性个人住房贷款利率下限,具体的房贷利率由各商业银行根据市场化、法治化原则自主确定。各地房贷调整的总体基调依然是“因地施策”,预计全国各地楼市优化政策会继续出台,房贷利率也依然有一定下行空间。

由于居民存款意愿增强,银行存款规模大幅增长,但居民及企业消费需求不足,银行信贷额度较为充足,且政策引导之下市场利率持续走低,银行消费贷、经营贷利率降至历史低位,这也导致银行息差空间不断被压缩,未来银行需要根据自身经营状况对贷款产品进行合理定价。

(责任编辑:刘强)